¿QUE ES EL PROGRAMA DE REPATRIACIÓN DE CAPITALES?

Uno de los ejes de la reforma fiscal para 2016 fue el incentivar mayor inversión en nuestro país. ¿Qué medidas se aprobaron en este sentido?

El Ejecutivo propuso dos programas: uno de ellos es la deducción inmediata de inversiones en activo fijo al que ya nos referimos en otra entrevista, y el segundo es el programa para la repatriación de capitales. Los dos ya habían sido implementados en años anteriores. Lo que buscan es compensar, a través de la inversión, el problema de liquidez que enfrenta el gobierno.

¿De qué se trata el programa para la repatriación de capitales?

Es un esquema temporal para devolver a nuestro país o repatriar:

* Ingresos obtenidos en el extranjero y que se mantienen fuera de México.

* Las inversiones (directas e indirectas) mantenidas en el extranjero y sus intereses, incluyendo las que se encuentran en paraísos fiscales.

El programa se limita a los recursos mantenidos en el extranjero hasta el 31 de diciembre de 2014 y solo estará vigente durante los primeros seis meses de 2016.

¿A quiénes beneficia este programa?

A todas las personas físicas y morales que sean residentes en México, y a los residentes en el extranjero que cuenten con establecimiento permanente en nuestro país.

En este caso no se prevén descuentos para el pago del impuesto sobre la renta, a diferencia de otros programas implementados en el pasado.

Los beneficios son el no pago de multas ni recargos y además se libera a los contribuyentes de las obligaciones formales relacionadas con los recursos, por ejemplo, la presentación de declaraciones.

¿Cómo va a operar en la práctica?

El retorno de los recursos debe realizarse durante el primer semestre de 2016 y a través de instituciones de crédito o casas de bolsa, por lo que se excluye la repatriación de cantidades en efectivo.

Si no lo hubiese hecho en su oportunidad, la empresa o persona física debe pagar el impuesto sobre la renta dentro de los 15 días siguientes a la fecha en que se retornen los recursos al país.

Los impuestos pagados en el extranjero podrán acreditarse en contra del impuesto sobre la renta a su cargo.

Ahora bien, los recursos necesariamente tendrán que ser invertidos en México durante tres años.

¿De qué tipo de inversiones se trata?

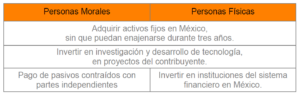

La Ley limita las posibilidades de inversión de los recursos repatriados. Para las personas morales hay tres alternativas:

* Adquirir activos fijos

* Destinar los recursos a la investigación y desarrollo de tecnología o

* Utilizarlos para el pago de pasivos.

Las personas físicas pueden optar por:

* Adquirir activos fijos

* La investigación y desarrollo de tecnología o

* Invertir los recursos en instituciones del sistema financiero de nuestro país.

En todos los casos, los contribuyentes tendrán que acreditar que hubo un incremento real de sus inversiones.

¿Qué sucederá si el SAT ya detectó que el contribuyente tiene recursos en el extranjero?

Si el SAT ha iniciado alguna auditoría para revisar los recursos que se encuentran en el extranjero, el contribuyente no podrá repatriarlos.

Por otra parte, si el contribuyente interpuso algún recurso o juicio relacionado con el régimen fiscal aplicable a los recursos, será necesario que se desista del mismo.

Los recursos repatriados deben invertirse durante 3 años en: